Wie kann man eine Digitale Omnichannel-Banking-Lösung Entwickeln

Dezember 15, 2021

Categories: Industrien

Das Banking durchläuft wie viele andere Branchen bereits seit einiger Zeit einen kontinuierlichen Prozess der Digitalisierung. Die Digitalisierung im Bankensektor löste massive Veränderungen aus und ermutigte die Banken, nach kundenspezifischen Dienstleistungen der Finanzsoftware- Entwicklung zu suchen, um digitale Banking- Lösungen zu entwickeln. Vor diesem Hintergrund haben die Banken begonnen, digitale Marketingstrategien aus dem E- Commerce zu übernehmen, um die Qualität von ihrem Service zu verbessern und die Zufriedenheit ihrer Kunden auf einem hohen Niveau zu halten. Eine dieser Strategien bestand darin, einen Multi-Channel-Ansatz zu verfolgen, um den Kundenservice über verschiedene Kanäle hinweg bereitzustellen.

Das Multichannel- Modell hat sich zu einer guten Grundlage für die Weiterentwicklung des digitalen Ökosystems entwickelt – so entstand das Omnichannel- Herangehen. Die Lösungen für Omnichannel- Banking ermöglichen es den Finanzinstituten, ihre Verkaufs- und Kommunikationskanäle zu verbinden und ihren Kunden ein umfassendes Bankerlebnis zu bieten. In Zeiten nach der Pandemie, in denen die Unternehmen zunehmend auf digitale Lösungen setzen, müssen die Banken schnell über die Möglichkeit nachdenken, ihre Kundenservice-Modelle von Multi- auf Omnichannel zu verlagern.

In diesem Artikel werden wir uns mit den Details von Omnichannel- Banking und seinen Vorteilen befassen und erklären, warum die Banken die Einführung davon sofort in Betracht ziehen müssen.

Was ist Omnichannel- Banking?

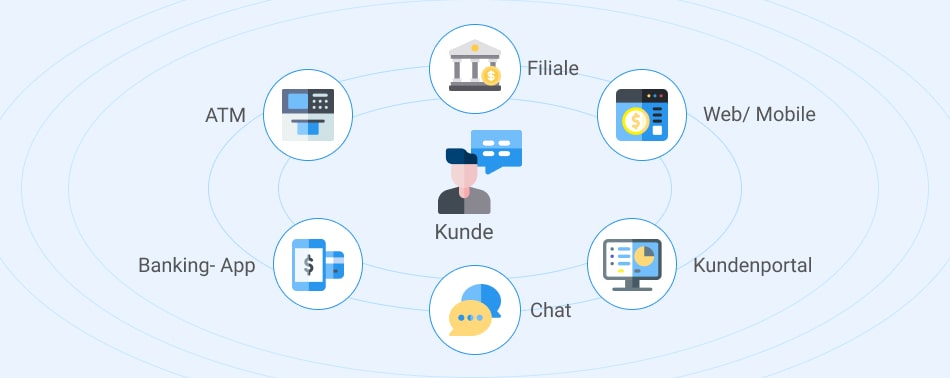

Omnichannel-Banking ist eine Reihe von Dienstleistungen mit einem nahtlosen Erlebnis, die Banken ihren Kunden über verschiedene Online- und Offline-Kanäle anbieten. Die Bankkunden können verschiedene Bankgeschäfte durchführen, indem sie mobile Banking- Apps, Websites, Callcenter, Bankfilialen und andere Bankkanäle verwenden. Sie sind zu einem digitalen Ökosystem vereint und untereinander synchronisiert. So erhalten die Kunden überall und jederzeit ein unterbrechungsfreies Banking-Erlebnis.

Ein Bankkunde kann beispielsweise einen Kredit auf einer Website ausstellen, die Dokumentenbearbeitung dabei über ein Callcenter abschließen, ohne dass alle Daten noch einmal wiederholt werden müssen.

Die Einführung des Omnichannel-Ansatzes bei der Dienstleistungserbringung wird für viele Unternehmen, einschließlich Bankinstituten, zu einer weit verbreiteten Strategie. Es stellt ein erweitertes Mehrkanal-Dienstleistungsmodell dar und umfasst die folgenden Funktionen:

eine kundenorientierte Sichtweise – wenn Banken von einer bankenorientierten zu einer kundenorientierten Sichtweise wechseln. Das bedeutet, dass ihnen die Erfahrung ihrer Kunden bei der Interaktion mit der Marke wichtig ist, z.B. eine gut aufgebaute Customer Journey Map, das Verständnis und die Optimierung von Kundenkontaktpunkten und anderes;

Interaktion durch mehrere Kanäle über Transaktionen – wenn die Banken versuchen, mit ihren Kunden in Kontakt zu treten, anstatt standardisierte Dienste anzubieten, z.B. Verwendung eines personalisierten Ansatzes, sofortige Problemlösung usw.;

Verständnis der Wünsche und Bedürfnisse ihrer Kunden durch die Analyse – wenn die Banken danach bestrebt sind, die Erwartungen ihrer Kunden zu übertreffen, indem sie deren Wünsche und Bedürfnisse mit Hilfe einer detaillierten Kundendatenanalyse antizipieren;

Abhängigkeit von den Engagement-Systemen – wenn Bankinstitute die FinTech- Instrumente, die für ihre Kunden entwickelt wurden, einsetzen, z. B. mobile Apps für Kunden oder Geschäftspartner für eine effektive Interaktion mit den Banken;

Vertrauen dem Big Data – Big Data ist eine Quelle von wertvollen Erkenntnissen, um den Kundenservice zu verbessern und den internen Arbeitsablauf für Finanzinstitute zu rationalisieren.

Hauptvorteile des Omnichannel- Ansatzes im Banking

Durch die Einführung eines Omnichannel- Modells erhalten die Banken eine integrierte Infrastruktur aller Werbekanäle. Es ermöglicht den Wechsel zwischen den Kanälen ohne Unterbrechung der Customer Journey, was zu der Gewährleistung von bequemeren und personalisierten Dienstleistungen führt.

Schauen wir uns jetzt genauer an, welche Vorteile ein Omnichannel- Modell Banken und deren Kunden bieten kann.

Schnelle Problemlösung

Omnichannel-Banking ermöglicht es für die Kunden, verschiedene Kanäle zu nutzen, um ihre laufenden Bankprobleme zu lösen. Daher können sie von digitalen Tools zur persönlichen Interaktion mit Bankmanagern und zurück wechseln und ihre Probleme schneller lösen. Darüber hinaus macht das vernetzte System Kundenprobleme für verschiedene Bankabteilungen sichtbarer, was hilft, die Daten auszutauschen oder einen Spezialisten, der das Problem schneller lösen kann, zu finden.

Kosteneffizient

Digitale Omnichannel- Tools umfassen oft Chatbots und digitale Assistenten, die dabei helfen, einfache Kundenanfragen zu lösen, ohne dass die Bankmitarbeiter kontaktiert werden müssen. Es reduziert wesentlich die Betriebskosten für den Kundenservice und ermöglicht es den Bankmitarbeitern, sich besser auf komplexere Probleme zu konzentrieren.

Personalisiertes Herangehen

Advanced Analytics ist ein Teil des Omnichannel- Modells. Das Modell verlangt von Banken, dass sie die Daten ihrer Kunden gründlich analysieren und mehr über ihre Gewohnheiten und Vorlieben erfahren. Dadurch können die Banken für ihre Kunden die besten Angebote erstellen und bereitstellen sowie die Bedürfnisse ihrer Kunden besser kennenlernen.

Verbesserte Kommunikation

Die digitalen Omnichannel- Instrumente helfen den Banken eine effektive Kommunikation mit ihren Benutzern und potenziellen Kunden aufzubauen, indem sie alle Touchpoints verfolgen und verschiedene Kommunikationskanäle nutzen.

Verbesserte Sicherheit

Omnichannel-Banking umfasst starke Sicherheitstools wie Multi-Faktor- Authentifizierung, SMS- Verifizierung, Verifizierung in der Mobile-Banking-App und viele andere. Auf diese Weise können Banken die persönlichen Daten ihrer Kunden schützen und gleichzeitig effektive Dienstleistungen erbringen.

Warum Omnichannel im Retail- Banking nutzen?

Die digitale Transformation hat die Bankenwelt stark beeinflusst. Viele Banken haben ihre Präsenz in Online bereits etabliert und sind von einem filialzentrierten Offline- Ansatz zu einer digitalen Multi-Channel- Strategie übergegangen.

Laut dem McKinsey-Bericht The Future of Private Banking in Europe bevorzugten im Jahr 2020 71% der europäischen Private-Banking- Kunden die Multi-Channel-Interaktionen, wobei 25% der Befragten bereit waren, ein vollständig digital unterstütztes Private-Banking- Erfahren zu erleben und dabei, wenn es nötig ist, die Option eines Remote-Benutzers zu nutzen.

Obwohl die Banken für ihre Kunden zugänglicher geworden sind, gibt es noch viele Herausforderungen zu bewältigen. Zum Beispiel führt die fehlende Verbindung zwischen verschiedenen digitalen Kanälen zu den Informationsspeichern zwischen den Bankabteilungen, und unterbrochene Customer Journeys machen Bankprozesse frustrierender und komplizierter. Dabei suchen die Banken ständig nach neuen Technologien und Ansätzen, um ihre Dienste reibungsloser und benutzerfreundlicher zu gestalten.

Während die alteingesessenen Banken ihre Kundenansprache und Dienstleistungsangebote neu bewerten und aufrüsten, interessieren sich große Firmen wie Apple, Amazon, Facebook und Google zunehmend für den Bankensektor. Die neuen Wettbewerber werden die neuesten technologischen Fortschritte in den Bereich bringen und die Bankdienstleistungen stärker an die Kundenerwartungen ausrichten. Dabei müssen die bestehenden Banken schon jetzt aktiv handeln und das Herangehen des Omnichannel- Bankings schneller annehmen, um am Markt wettbewerbsfähig zu bleiben.

Aufbau der besten Strategie in Omnichannel- Banking

Damit die Banken ihre digitale Infrastruktur in ein umfassendes Vertriebssystem verwandeln können, müssen sie sich auf die Entwicklung der folgenden Fähigkeiten konzentrieren.

Verbundene Infrastruktur

Für den Aufbau einer erfolgreichen Infrastruktur aus miteinander verbundenen und aufeinander abgestimmten Vertriebskanälen müssen die Banken sicherstellen, dass sie ein starkes Multi-Channel- System entwickelt haben, auf das sie sich verlassen können. Sobald die Banken dieses System haben, besteht der nächste Schritt darin, einen einheitlichen Kundendatensatz sicherzustellen, der alle Interaktionen mit der Bank über alle Kanäle verfolgt.

Erweiterte Analysen

Erweiterte Analysen der Rohdaten, die von ihren Kunden gesammelt wurden, helfen den Banken, ihre Kundenausrichtung zu verbessern. Durch die Analyse des Kundenverhaltens und allgemeiner Verhaltensmuster können die Banken ihre Lead- Generierung optimieren und verbessern, indem sie Werbung für die richtigen Services zur richtigen Zeit machen. Darüber hinaus können die Banken durch den Einsatz von Kundenanalysen die Transaktionsmuster und Interaktionen in sozialen Medien besser untersuchen und dieses Wissen für ein verbessertes Risikomanagement, bessere Preisentscheidungen usw. nutzen.

Marketingpersonalisierung

Die Banken setzen weit verbreitete Techniken des Personalisierungsmarketings ein, um ihre Interaktion mit den Kunden zu verbessern und bessere Dienstleistungen anzubieten. Sie analysieren die Zeit, die ihre Kunden mit bestimmten Blog- Themen verbringen, berechnen die Anzahl der Klicks auf den Webseiten der Bank und führen mit anderen Methoden eine detaillierte Analyse durch. Mit einer guten Koordination über die Werbekanäle und einer detaillierten Datenanalyse können die Banken effektive Strategien entwickeln, um die Dienstleistungen mit einer besseren Personalisierung anzubieten. Sie können zum Beispiel über direkte Kanäle wie E-Mails das Interesse der Kunden am Service wecken und die Geschäfte im persönlichen Gespräch per Telefon abschließen.

Gut ausgestattete und motivierte Vertriebsmitarbeiter

Neben dem Einsatz von digitalen Tools, um die Kundenbedürfnisse besser zu erfüllen, sollten die Banken in ihren Omnichannel- Modellen auch die menschliche Seite berücksichtigen. Sie müssen sicherstellen, dass das Bewusstsein und das Interesse der Kunden, das durch Analysen ausgelöst wird, von einem Kundenbetreuer unterstützt werden soll. Dafür müssen die Banken ihr Personal im Umgang mit Omnichannel- Systemen schulen und zu der Bereitstellung der erstklassigen Dienstleistungen motivieren.

Abschluss

Die globale Digitalisierung der Branche fordert die Banken dazu auf, digitale Tools und Systeme in ihre Arbeit zu integrieren und neue Wege im Kundenservice zu gehen. Die Kunden brauchen nahtlose und bequemere Dienstleistungen vor Ort. Viele Banken nutzen deshalb bereits die Multi-Channel- Modelle in der Interaktion mit Kunden.

Ein Multi-Channel- Herangehen ist jedoch kein Heilmittel für einen exzellenten Kundenservice und es gibt noch viele Herausforderungen, denen sich die Bankinstitute stellen müssen, um die Zufriedenheit ihrer Kunden zu steigern. Eine der effektivsten Möglichkeiten ist der Übergang von einem Multichannel- auf ein Omnichannel- Modell.

Omnichannel- Banking ermöglicht es den Finanzinstituten, ihre verschiedenen Verkaufskanäle in ein kohärentes System zu integrieren, das einen reibungsloseren Kundenservice bietet und es den Banken ermöglicht, präzisere Kunden- Strategien zu entwickeln. Dadurch steigern Banken die Zufriedenheit ihrer Kunden mit den Dienstleistungen, finden neue Wege für die Umsatzgenerierung und senken die Betriebskosten.